一、项目描述

1. 目的

分析社区团购行业市场和用户群体,了解用户的需求,挖掘用户痛点,衍生产品的核心功能。

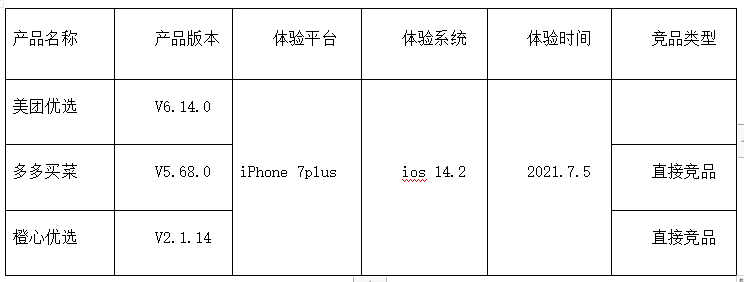

2. 产品体验环境

二、市场分析

1. 行业背景分析

1)生鲜市场规模

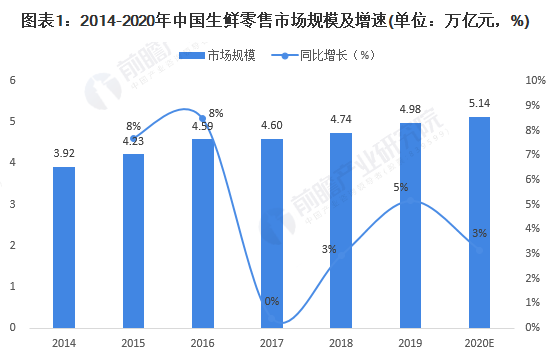

图2.1-1 生鲜零售市场规模及增长

根据图2.1-1数据显示,在2019年国内生鲜零售市场总额达到4.98万亿元,同比增长5%,2020年市场规模总额超过5万亿元,2014-2020年CAGR为4.6%,呈稳步增长态势。

总结: 生鲜产品作为我国的基础消费品之一,随着人民生活水平的提高,我国生鲜市场零售总额稳定增长。2017年到2019年同比增长率为8.2%,市场总额高达4.98万亿元,尤其是在2020年疫情的催化下, 年市场总额突破5万亿元,目前我国的生鲜行业仍处于一个发展的阶段。

2)社区团购行业发展历程

社区团购并非全新的生鲜电商形式,而是一种以生鲜品类为切入点,依托社区和团长个人资源进行商品流通的一种新型零售模式。社区团购历经了萌芽阶段、起步阶段、发展阶段、火爆阶段、洗牌阶段、重获生机,从“炙手可热”到“烫手山芋”再到“资本争相入局”的局面。

图2.1-2 社区团购行业发展历程

通过图2.1-2可知,我国社区团购行业经历了从一线城市传到二线城市再向三四线发展的过程,2020年疫情过后,社区团购得到快速发展,互联网巨头纷纷加入(滴滴、美团、拼多多、阿里)。

总结:2016年社区团购在一二线城市新起,在2018年二线城市月GMV突破千万,2020年疫情推动了生鲜市场的发展,社区拼团得到快速发展,农贸市场关闭,居民居家隔离,生鲜电商成为了居民购买生鲜的主要方式,培养了居民团购生活物资的消费习惯,为社区团购的发展奠定了基础。

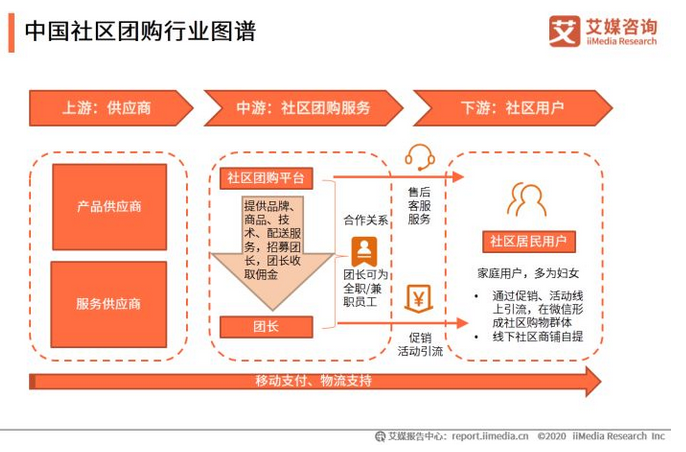

图2.1-3 社区团购行业图谱

通过图2.1-3可知,社区团购主要针对的是社区居民用户,上游供应商包括产品供应商和服务供应商,中游社区团购服务主要是团长,下游消费者主要是社区居民,团长作为上游供应链与下游社区用户之间的桥梁。

总结:社区团购是供应商和社区团购平台向社区居民提供的一种便民服务,下游社区用户相当于直接与上游供应链对接,省去了中间商的差价,用户以最便宜的价格买到生活物资,团长向上游供应链收取佣金。对用户来说,社区团购的低价能够刺激消费者的购买欲望,将社区消费者吸引到线上消费,刺激生鲜行业的发展。

3)社区团购行业市场规模

图2.1-4 社区团购市场规模及增长率

由图2.1-4可知,2020年社区团购市场发展迅猛,市场规模预计将达720亿元。社区团购市场持续下沉,预计中国社区团购市场未来保持良好增长态势,到2022年中国社区团购市场规模有望达到千亿级别。

总结:疫情的爆发使得线上消费爆发式增长,在此期间,线上购买生鲜成了用户购买生鲜的主要方式,这使得生鲜电商也出现爆发式增长,从2019年到2020年我国社区团购增长率高达111.8%,市场规模高达720亿元。由于行业巨头纷纷加入,资本争夺社区流量入口,预计在2022年生鲜电商渗透率将超过15.9%。

2. 行业宏观环境分析(PEST)

1)政治环境

为了促进我国生鲜行业的快速发展,我国政府制定了行业相关的产业政策和法律法规,明确了生鲜行业发展规划方向,为行业的发展创造了较好的政策环境。政府对农业生产和流通领域高度重视,政府各种政策多维度指导农业和冷链物流的发展,政策层面促进生鲜行业的基础设施得到优化和改善。

总结:随着人们生活水平的提高,人们越来越关注食品的安全、绿色健康,2019年提出《关于深化改革加强食品安全工作的意见》保障食品安全,国家出台多项政策,鼓励通过“互联网+”推动农业发展,同时在农产品流通、技术发展等方面出台利好政策和规范;“一带一路”政策和自贸区的建立促进跨境生鲜电商业务的发展。

2)经济环境

中国已经脱离温饱水平,大部分居民生活小康。居民的消费需求由衣食住行的基础消费开始升级,消费意愿的上升将创造新的市场空间和新的行业机会。

总结:全国居民收入持续增长,可支配收入增加,2019年全国居民人均可支配收入比2018年实际增长5.8%。收入是消费的基础与前提。我国城乡居民消费支出也逐年增长,2019全国城乡居民人均消费支出28063元,农村居民人均消费支出为13328元。

3)社会环境

随着经济的发展和时代的变迁,我国消费群体逐渐发生变化,居民对生鲜电商的接受度和生鲜电商的渗透率在不断提高,随着现代物流业的发展,产品的交易更进一步突破了区域的限制,人们日常生活对于生鲜产品的需求也进一步被激发,所以灵活且方便的生鲜电商渠道得到发展机遇。

4)技术环境

新技术赋能生鲜到家安全产业链,实现降本增效。

总结:新技术在消费端的应用和改造已经非常充分,而在生产和物流端才刚刚起步。伴随互联网技术的发展,将推进现代农业产业链的升级,实现生产加工自动化、运营服务自动化、统筹管理智能化。

大总结: 从PEST分析来看,生鲜电商发展前景较好,目前我国的冷链物流不断提升,与此同时,国家在冷链物流方面的法规越来越严重,认识度越来越高,我国的入口规模、消费水平也在提高,更有利于生鲜电商的快速发展。

3. 商业模式

1)综合电商平台

盈利模式:平台进驻费。

提供平台吸引生鲜食品厂家入驻,依靠平台争夺市场。在配送方面,平台只负责监管,由进驻的生鲜厂家自行配送。代表性企业有:天猫生鲜、京东生鲜。

2)社区便利店

盈利模式:超市饭店与服务费。

轻资产、无仓储、无物流。众包雇佣兼职人员(多点)或全职配送,有些公司自己组建物流团队配送。代表性企业有:钱大妈、百果园、永辉超市、家家悦等。

3)垂直电商

盈利模式:采购和销售差价。

专注食品和生鲜领域,具有区域性特征,提倡生活品质。在配送方面,自营生鲜配送和第三方物流结合。代表性企业有:本来生活、优菜网、易果生鲜、顺丰优选等。

4)农场直销

盈利模式:成本与销售差价。

由公司农场或基地种植,第三方物流配送,直接从农庄到客户手中。代表性企业有:多利农庄、一亩良田、鲜易网等。

5)社区O2O

盈利模式:成本与销售差价。

前置仓分布在用户周边,线上下单后线下第三方物流配送,保障1-2小时送货上门。代表性企业有:天天果园、爱鲜蜂、一米鲜、京东到家、每日优鲜等。

6)社区团购

盈利模式:成本与销售价差。

线上推送,线下获流,以销定产,用户自提或平台集中配送,团长负责“最后一公里”。代表性企业有:食享会、考拉精选、美团优选、十荟团等。

7)线上线下新零售

盈利模式:餐饮+采购与销售价差。

线上+线下,门店集合了展示、餐饮、仓储等功能,通过门店自动化物流设备,保证门店分拣效率。代表性企业有:盒马鲜生、超级物种等。

总结:目前生鲜市场已经相对成熟了,各大电商巨头的涌入,为生鲜市场资源的集中创造了极其有利的条件,无论属于哪种商业模式,要想盈利都必须搞定一点:先上而下的产业布局。在生产端和配送端保障品质、提高效率、控制成本,在用户端找到合适的客户群体,做好产品与服务。二者缺一不可。

三、用户

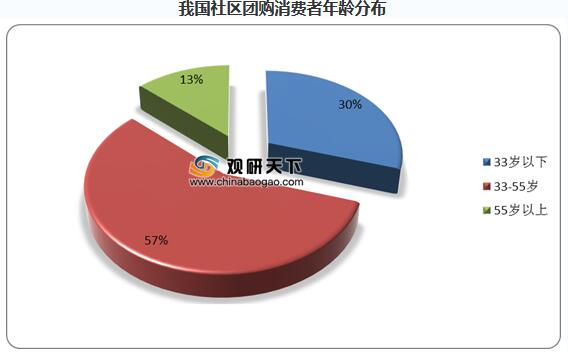

1. 用户标签

我国社区团消费者年龄主要分布在33岁到55岁。

2. 用户行为

1)消费者购买品类

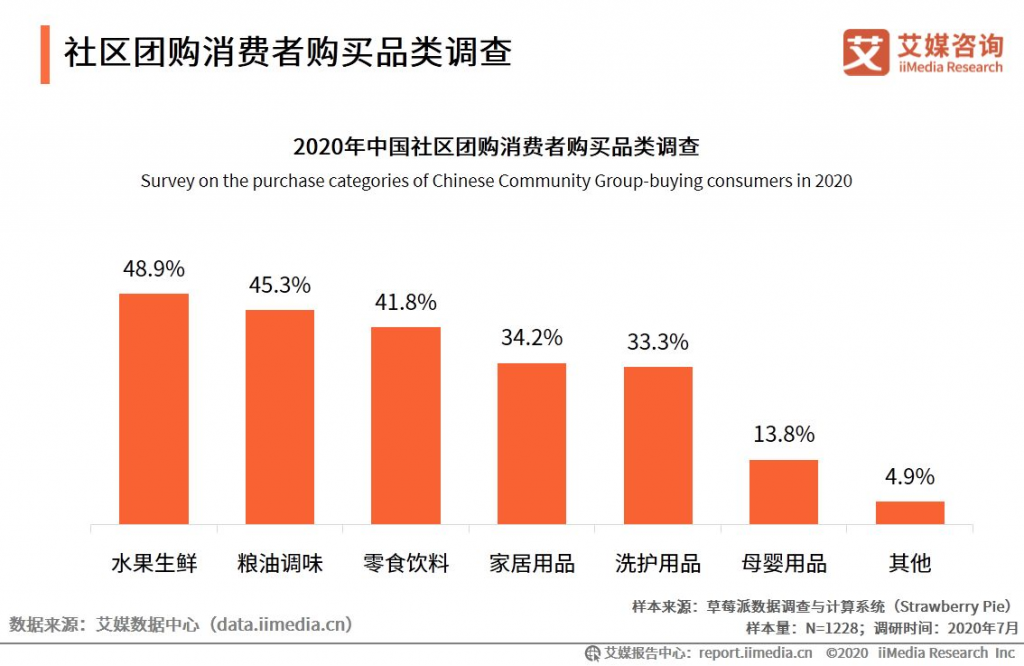

图3.2-1 社区团购消费者购买品类

社区团购是真实居住社区内居民团体的一种购物消费行为,是社交电商的表现形式之一,是依托真实社区的一种区域化、本地化的团购形式。在社区团购平台购买水果生鲜、粮油调味及零食饮料等品类的商品的用户比例均在40%以上,其中,水果生鲜占比最多,达48.9%。

总结:在社区团购平台上,水果生鲜、粮油调味和零食饮料是消费者主要购买的品类,这类产品是人们的生活必需品,具有消费高频、需求刚性、保质期短等特质。

40%以上的用户在社区团购平台上购买过水果生鲜、粮油调味和零食饮料等,也就是说这些品类是消费者选择社区团购的主要原因。目前,在社区团购中食品生鲜和日用品成了社区团购的主战场。

2)用户生鲜电商购买情况

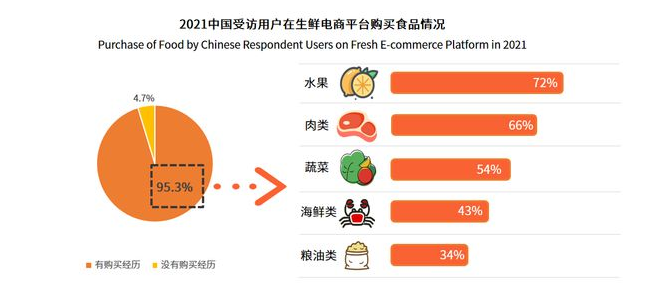

图3.2-2 社区团购主要传方式

数据显示,2021年,95.3%的用户在生鲜电商平台上购买过食品,仅仅只有4.7%的用户没有购买过,其中居民在生鲜电商平台中主要是采购水果、肉类和蔬菜等日常食品。

总结:在2021年高达95.3%的用户在生鲜电商购买过食品,主要是因为在疫情的影响下,居民居家隔离,不能出门,线上消费成为居民生鲜消费的主要方式。用户养成了生鲜消费的习惯,疫情过后也保持着较高的用户粘性,生鲜消费线上化习惯正在养成,未来可能会搞达99.99%的用户使用生鲜电商购买产品。

3)社区团购平台消费频次及金额

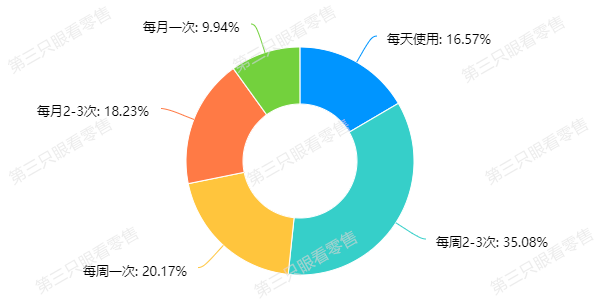

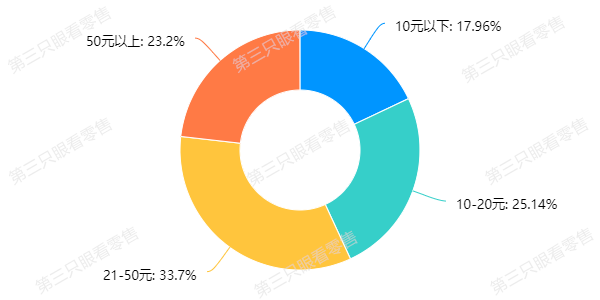

图3.2-3 社区团购消费频次及金额

如图3.2-3 数据显示,35.08%的用户每周使用2-3次社区团购平台,16.57%的用户每天都会通过社区团购购物,同时20.17%的用户每周使用一次社区团购。33.7%的用户单次消费金额在21元-50元之间,23.2%的用户单次消费金额在50远以上,17.96%的用户单次消费金额在10元以下,与社区日常消费区间特点基本吻合。

总结:消费者在社区团时主要购买的是生鲜食品,这类产品最大的特征是保质期短、保存条件要求高等,用户在下单时一次性不会买太多,而且这类产品是消费者的生活必需品,使用消费使用社区团购的频率较高,多数用户养成了在社区团购平台购物的习惯。随着社区团购的逐渐普及,未来社区居民使用社区团购平台的频次会日渐增长。

4)消费者使用情况

图3.2-4 社区团购消费者使用情况

由图3.2-4数据可知,使用美团优选的用户高达58.56%,49.72%的用户选择使用橙心优选,选择其他方式进行买菜的用户低至1.1%。

总结:互联网企业在社区团购上的渗透率明显高于其他平台。用户使用占比最高的三个平台美团优选、橙心优选、多多买菜都为互联网企业开展的社区团购平台,其中58.56%的用户使用过美团优选,为什么会有这么高的使用情况,我认为和美团外卖有一定的关系,美团外卖品牌效应可以为他带来很多流量,美团优选对新用户的补贴规则,也能从中挖掘到很多新用户。

3. 用户群体

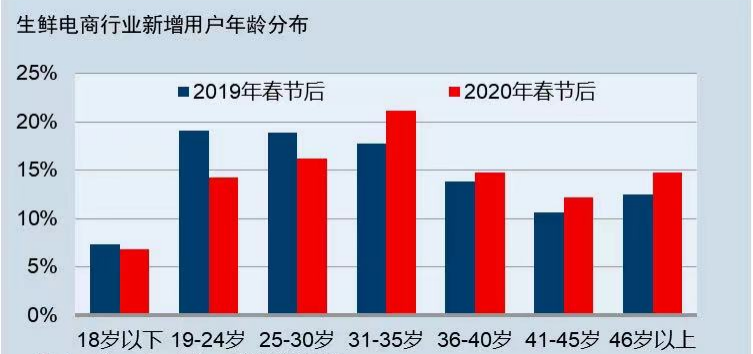

图3.3-1可知,2020年的数据显示使用生鲜电商的用户的年龄在19岁以上,在2019年6月,生鲜电商用户主要分布在一线城市及新一线城市,2020年则主要分布在新一线市场和二线及以下城市。

总结:从年龄来看,消费者的年龄段正在提高,生鲜电商用户正在向高年龄人群渗透,2020年新增用户中31岁以上的人群占比62.8%,比2019年增长了8%,年龄段的提高,市场下沉速度加快,2020年6月有近七成的生鲜电商用户来自一线及新一线城市,但二线及二线以下的市场提高至32.9%,比2019年6月提高了月11%。

4. 该用户群体的使用场景

1)场景

① 场景1

基本属性:小玲,女,未婚。

用户特征:公司技术人员。

使用场景:(上班族)小玲平时工作较为繁忙,没有时间自己去买菜做饭,一般都是点外卖。有一次点外卖的时候发现外卖不是很卫生,菜里面有头发,于是她就想要是自己做饭吃多好啊,干净卫生。于是在同事小李的推荐下了解到美团优选这个APP,就试了一下,第一次买东西只花了一分钱,买回来的东西也很不错,非常的满意,不仅便宜还方便,于是就推荐给自己的朋友使用。

② 场景2

基本属性:张姐,女,已婚。

用户特征:全职太太。

使用场景:(宝妈)张姐平时在家带娃,没有固定的工作,日常空闲时间比较多,她想要在空闲时间工作补贴家用,但是没有合适的工作。后来在小区王大妈的推荐下了解了社区团长这个职业,去了解了一下觉得很不错,于是就抱着试一试的心态开始做起了团长。

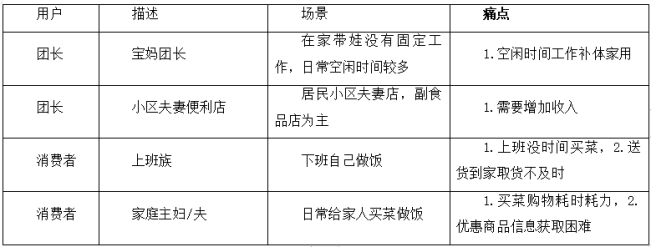

2)用户需求痛点罗列

四、总结

SWOT分析

1)优势(S)

品牌效应。拥有超级APP加持,在消费者心中天然有传播效应,并且可以带来很多流量。

技术实力。美团凭借多年在零售领域的建设,目前已经有非常完善的业务中台和数据中台,在高效响应业务变化及智能化客户管理上有技术优势。

地推团队。美团有强大的地推团队帮助在团购大战中胜出,这些有强地域属性的地推团队可以帮助美团在各地迅速开城拓地。

2)劣势(W)

仓储配送。相比于其他公司,美团在仓储环节起步较晚,特别是跨城运输、原产地采购等能力的建设上要落后头部的社区团购对手。

社区运营。美团一直以来偏交易平台属性,在社区运营方面并没有特别成功的经验。

3)机会(O)

生态效应。美团优选在集团的定位是占领下沉市场,美团买菜聚焦于北上广深等超一线城市;美团闪购旗下的菜大全则专注武汉、成都、南京等准一线或者二三线城市;“美团优选”则针对下沉市场,三条线共同发力,美团想要形成前置仓、菜市场代运营、社区团购等相对完善的多业态布局。

消费理念升级推动生鲜产品结构升级,推动生鲜利润增长。收入水平的提高奠定了消费增长的基础,也为绿色生鲜的消费增长提供了客观基础。

国家政策支持。加大对生鲜基地的补贴,加强基础设施的建设,加大对农业的扶持力度,大力支持生鲜产品结构调整,为生鲜销售创造公平市场环境。

4)威胁(T)

竞争激烈。优选作为后起之秀,在面对已经较为成熟的模式下必然会面临很多竞争,比如团长管理、价格、营销等层面。

基础建设。基础仓储配送的建设需要长时间和资本的投入,基础能力跟不上可能会成为业务拓展的瓶颈,想必把美团买菜和优选放在同一个事业部目的也是为了建设通用的履约配送能力。

面对消费者的讨价还价,企业刚进入生鲜市场时没有自己的生鲜基地,以及生鲜供应商提价等问题,会在一定程度上加大成本减少利润。

社区生鲜的出现可以说解决了农贸市场、生鲜超市以及生鲜电商等诸多业态的所有痛点。这些电商依托线上下单和线下配送的O20模式对消费者提供生鲜到家服务。

不过,虽然数据显示生鲜电商保持着每年50%的增长率,但由于配送成本较高,生鲜电商却始终无法最大程度的让利消费。

总结:社区生鲜的出现可以说解决了农贸市场、生鲜超市以及生鲜电商等诸多业态的所有痛点。这些电商依托线上下单和线下配送的O20模式对消费者提供生鲜到家服务。

不过,虽然数据显示生鲜电商保持着每年50%的增长率,但由于配送成本较高,生鲜电商却始终无法最大程度的让利消费者,同时生鲜电商至今怎么也无法彻底解决生鲜高损耗难题,由此也压制了生鲜电商的盈利能力,绝大多数生鲜电商仍处持续亏损中,进而限制了其惠民程度。

在竞争激烈的环境下,想要快速地占领市场是不可能的,而美团优选等作为后起之秀,在面对已经较为成熟的模式下必然会面临很多竞争。