作者:徐梦玲

编辑:远川研究所投资组

2020年5月15日,沛嘉医疗在港上市,开盘价26.8元,如今35.2元,上涨31%。2019年12月上市的启明医疗,上涨超过80%。更离奇的是微创医疗,2月25日至今,4个月,股价翻了3倍。

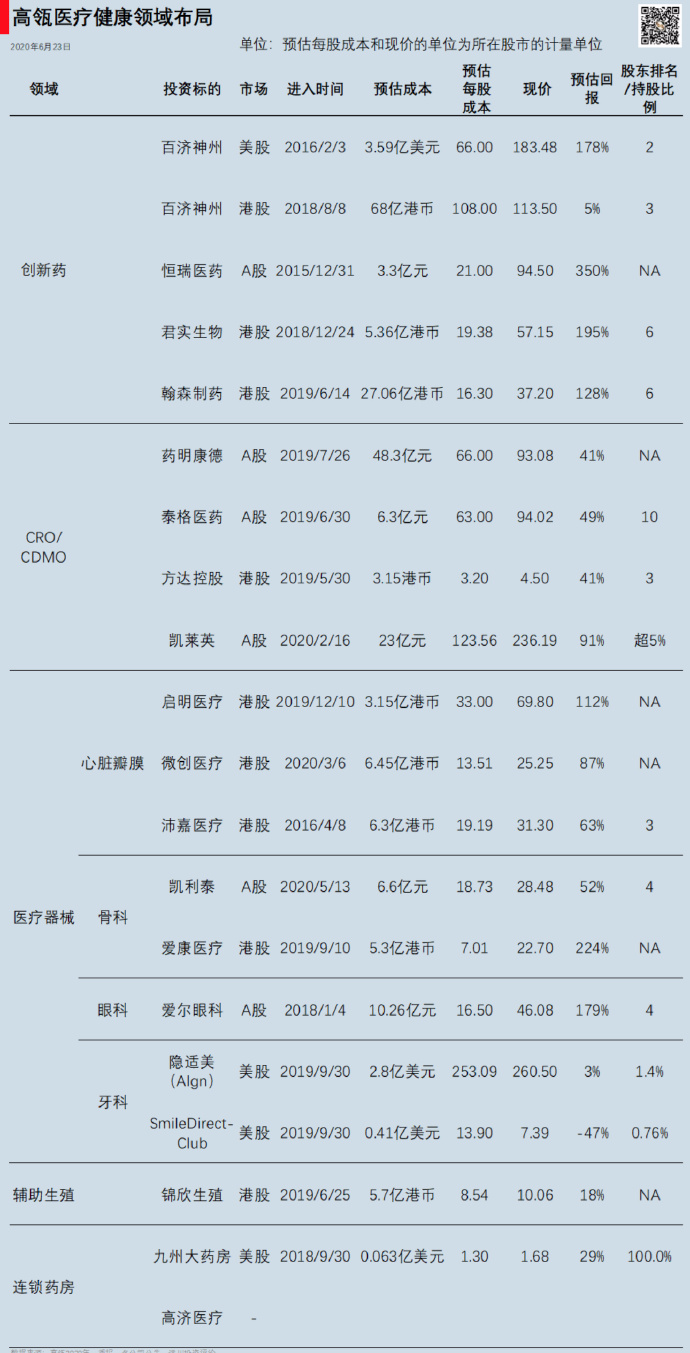

这三家企业共有的业务是TAVR,经导管心脏瓣膜置换。TAVR是高瓴在医疗器械投资中的典型,总共4家能做TAVR,高瓴投资了上述三家。剩下的一家杰成医疗未上市。高瓴在医疗器械领域投入超过50亿元,其中TAVR占28%。

高瓴从2016年开始投资沛嘉医疗,此后又投资启明医疗,定增微创医疗。除了以TAVR为代表的心血管领域,高瓴还布局了骨科、眼科、口腔等高值耗材领域。高瓴在医疗器械领域的一路狂奔,背后是投资圈的一项共识,医疗器械的黄金十年即将到来。

医疗器械黄金十年主要的驱动因素有三个,技术进步,进口替代,以及老龄化。技术进步带来行业变革,最典型的就是TAVR。

01. 技术变革:国产TAVR后发先至

2015年12月,一篇发表在世界顶尖心脏病研究杂志《美国心脏病学会杂志》的文章,轰动全球。世界心脏外科领域的顶尖专家纷纷致电,祝贺中国在心脏瓣膜病领域取得重大突破。次年2月,加拿大最大的心脏外科中心温哥华圣保罗医院,一例使用上述技术的微创心脏瓣膜置换手术宣告成功。

这台手术使用的技术就是TAVR,这是中国首次向发达国家输出高端医疗技术。此前,这一项技术完全由美国垄断,爱德华和美敦力占据市场超过95%的份额。中国有能力做TAVR的企业只有四家,杰成、启明、微创和沛嘉。除了杰成未上市,另外三家企业背后都有一个共同的投资人,高瓴资本。

高瓴从2016年开始投资沛嘉医疗,此后又投资了启明医疗,定增微创医疗。

TAVR是医疗器械领域唯一一个国产与进口站在同一起跑线上的细分板块。TAVR有望复制心脏支架的成长路径,替代SAVR(外科主动脉置入术),形成一个新的50-100亿元规模的市场,并诞生爱德华一样10年10倍的行业龙头。

TAVR用于治疗主动脉瓣狭窄和关闭不全。主动脉瓣狭窄是心脏病的一种。主动脉瓣类似于心脏的大门,瓣膜狭窄会使得血液无法从心脏流向身体各处,严重时会引起猝死。中国瓣膜性心脏病患者高达400万人,心脏病是中国第一大死亡因素。每年需要进行瓣膜手术的患者超过20万人,占心脏手术的第一位。

然而,传统的开胸手术,对高龄患者和患有糖尿病、高血压、肾功能不全等并发症的患者来说,风险非常高。TAVR属于微创手术,从股动脉或者心尖,通过导管将心脏瓣膜植入,将手术时间从4小时减少到了10分钟甚至更短,手术风险也极大地降低。

TAVR在国外发展的比较早。1929年,德国医生沃纳·福斯曼在X光透视下,将一根导管从自己的肘静脉置入右心房,介入心脏病学的大幕由此拉开。2007年,爱德华的经导管人工心脏瓣膜(TAVR)上市,介入心脏病学迎来第四次革命。但在中国,直到2014年才有产品进入临床试验。

2014年,杰成医疗的TAVR产品J-valve在阜外医院、中山医院和华西医院开展临床试验。次年12月,中山医院的魏来等人将临床试验的成果发表在《美国心脏病学会杂志》上,轰动全球。2016年4月,高瓴第一次进入TAVR领域参与沛嘉医疗A轮投资。

2017年,启明医疗的Venus

A-Valve和杰成医疗的J-valve通过CFDA审批,成为中国心脏瓣膜领域的里程碑。在这期间,政策对国产医疗器械的倾斜,为国产TAVR创造了难得的先发优势。全球TAVR巨头爱德华的第三大TAVR,直到2020年6月才通过CFAD审核。此时,距离启明和杰成的TAVR已上市3年。这是至关重要的3年。

医疗器械与医药不同,有明显的先发优势。医疗器械,尤其是微创手术器械,医生的使用习惯对产品至关重要。不同的医疗器械,使用方式并不完全相同。先进入医院,培养起医生的使用习惯,就能提前占领市场,积累起先发优势。正因为如此,医疗器械建立起来的销售渠道更有价值。

启明和杰成已经进入医院体系超过3年。这3年积累的先发优势,爱德华很难取代。然而,国产TAVR也存在一个重要的问题,成本太高。爱德华在国外定价2万美金,即人民币14万。而杰成的J-valve定价是24万元,高出爱德华国外定价的70%。

国产TAVR的高成本来源于两方面,一方面是目前量太小,没有形成规模效应。另一方面是TAVR所用导管的原材料、猪心瓣膜、牛心瓣膜等,都依赖进口,国内企业没有定价权。规模效应的问题随着渗透率的提升会解决,但原材料依赖进口的问题,只能靠生产工艺的改进和膜的提取等技术的突破。

除了成本的高昂,医疗器械的带量采购,也会对TAVR形成冲击。但这种冲击要远小于对医药的冲击。医疗器械类似于电子产品,型号多样,更新换代快,使用方式和使用效果也有区别,很难有一个一致性评价标准。产品的个性化带来了定价权。这是医疗器械相对于医药确定性更高的地方。

目前,TAVR主要针对65岁以上的高危患者,随着渗透率的提升,规模效应带来的成本降低,TAVR像心脏支架一样,扩展到一般中低危病人,只是时间问题。

总体来说,TAVR仍然是一个确定性很强的好赛道。但好赛道只是其中一个原因,高瓴的重仓入股,也来源于资本市场退出渠道的通常。2018年,港股对未盈利的生物技术企业开启绿色通道,本已进入萧条期的资本,开始了新一轮的狂飙突进。

2018年,沛嘉医疗和启明医疗都拿到了过亿元的融资。一年后,沛嘉医疗获得1亿美元的C轮融资,成为当时医疗领域最大的一笔融资。10年来股价波澜不惊的微创医疗,也在2018年拿到了中金康瑞1.8亿元的投资。

资本的追捧并不稀奇,这个赛道有趣的地方在于,已上市的3家企业中,启明和沛嘉的创始人都曾在微创工作。訾振军从合肥工业大学硕士毕业后,就加入了微创。在微创参与了中国第一个心血管病介入器械,心脏支架的研发。张一则在微创担任了4年的总裁,负责微创的整体业务和战略扩张。

TAVR是微创其中一项业务,微创是以心脏支架发家,十年间,将心脏支架的国产率从0提高到80%。这是医疗器械领域第一次成功的国产替代。从某种意义上说,微创是中国创新医疗器械的黄埔军校。

这样一家创新型企业,本应受到资本市场的热捧。然而,奇怪的是,微创上市10年股价几乎不涨。更奇怪的是,微创股价在今年4个月翻了3倍。前后不过一年,微创股价变动背后,是投资逻辑的巨大变化。微创还是那个微创,但投资圈早已换了江湖。

02. 资本迷局:半年3倍的微创医疗

微创自1998年成立,如今已成为国内心脏支架领域的龙头,并且形成了10大产业集群,是创新医疗器械领域的领头羊。但微创一直面临着两大问题,第一,盈利能力和创新能力的平衡;第二,管理层和股东的利益分配。

从2007年到2019年,13年间,微创的营收从4亿美元增长到近8亿美元,年复合增速仅5.5%。微创的净利润从2013年开始降低,2019年只有4600万美元,不到2007年的一半。微创的销售费用率和管理费用率也远高于竞争对手乐普医疗。

港股投资者注重公司的基本面,见了兔子才撒鹰。微创虽然技术实力强劲,但盈利能力不好,并不受投资人欢迎,所以才会有股价十年不涨。

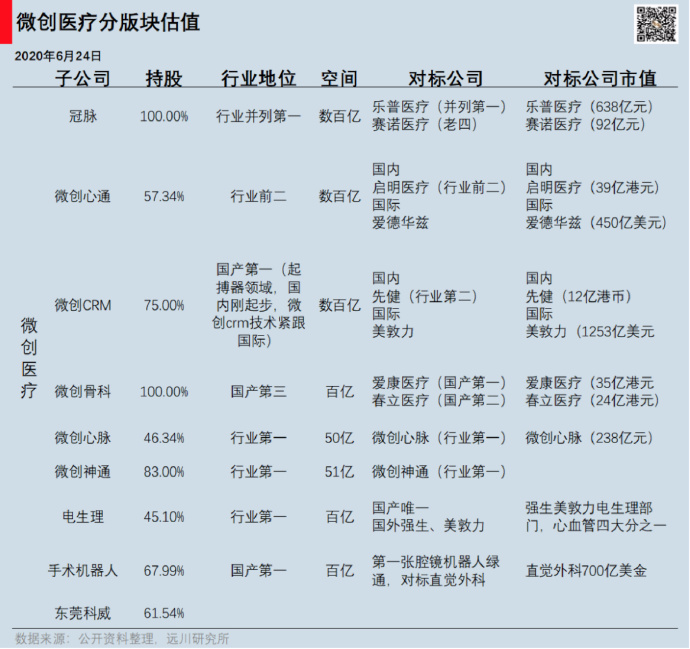

但微创真的是盈利能力不行吗?微创拆分上市的心脉医疗,从财务数据上看,是一项优质资产。2019年,心脉营收3.3亿元,净利润1.42亿元。心脉医疗的毛利率79%,净利率高达42%,扣费净资产收益率也有11%。相比于2016年1.25亿的营收,4年时间翻了2.6倍。微创的各个旗舰子公司,微创心脉、微创心通也都受资本市场的认可。

问题在于,微创将心脉拆分上市,却只持有心脉45%的股份。这是很多投资人质疑的点。在最近微创的股东大会上,就有人提出这个问题。子公司分拆以后,母公司在子公司持股比例低,会影响母公司股东的利益。最后子公司做大做强了,管理层通过子公司兑现了利益,但是母公司的价值却降低了。

微创董事长常兆华从三个方面解释了这个问题。首先,这是由微创的运营模式决定的。微创药覆盖中国整个高端医疗器械,心脏支架不超过10亿的利润,无法支撑这样的战略布局。微创要种100棵小苗,让每一棵小苗长成参天大树,这100棵树形成一片森林,相互支撑。而不是种一棵树,让这棵树长成参天大树。

其次,关于母公司在子公司只持股一部分的问题,种100棵树需要大量投资人的帮助,来供养子公司。微创的投资方有几十个,这些投资方也需要获得回报。

第三,没有子公司上市,很难激励管理层。微创VP以上的管理人有七八十个,还有一些技术性人才。微创一个池塘,装不下这个多人才,需要很多的小池塘。如果将微创的50%的股份拿出去做高管激励,股东一定不同意。

微创更像是一个孵化高端医疗器械公司的平台,需要外来资本的支持,共享收益,也共担风险。至于管理层和股东的利益问题,一直是上市公司争论的重点。股东自然希望管理层尽可能少拿股份。但站在管理层的角度,自己打下来的天下,不能全让资本拿走。最后不过是双方追求一个平衡,能谈拢的投资人就入局。

今年,这个逻辑受到了大陆投资者的追捧。在疫情的影响下,医疗领域的龙头成为了资金最好的防御性选择。大陆投资者也认可微创的分版块估值方法。这样估下来,微创有望突破千亿市值。南下资金疯狂涌入,4个月内将微创推高了3倍,PE达123倍。不少资金是追着高瓴进去的。

这是A股投资者的典型特点,喜欢故事,超买超卖,不见兔子就撒鹰。在A股投资者聚集的地方,成长股总是过快地透支掉未来三五年的业绩。

医疗器械投资的火热,其中一个原因固然是熊市下资金抱团医疗,但从基本面的角度,更重要的原因是投资界对医疗器械进口替代加速和老龄化来临的一致预期:进口替代加速叠加老龄化,医疗器械将迎来黄金十年。

03. 黄金时代:医疗器械的进口替代

中国的医疗器械走到了一个时代的关口。

2018年,中国的医疗器械市场规模超过5300亿元,成为仅次于美国的第二大医疗器械市场。然而,中国当年医疗器械进口额高达4900亿元,中高端医疗器械几乎被进口产品垄断。近十年来,随着跨国医疗器械企业人才的归国,国内医疗器械产业链的不断完善,进口替代将是未来十年医疗器械领域最重要的投资逻辑。

中国的医疗器械行业经历了两个大的阶段。第一阶段是代理进口医疗器械,慢慢从代理转自主研发。这个阶段以1985年安科的成立为起点,培育出了市值超过3000亿的迈瑞。第二阶段是正在进行中的国产替代,从一个细分的心脏支架领域发出,已撑起两家市值500亿左右的龙头,南微创北乐普。

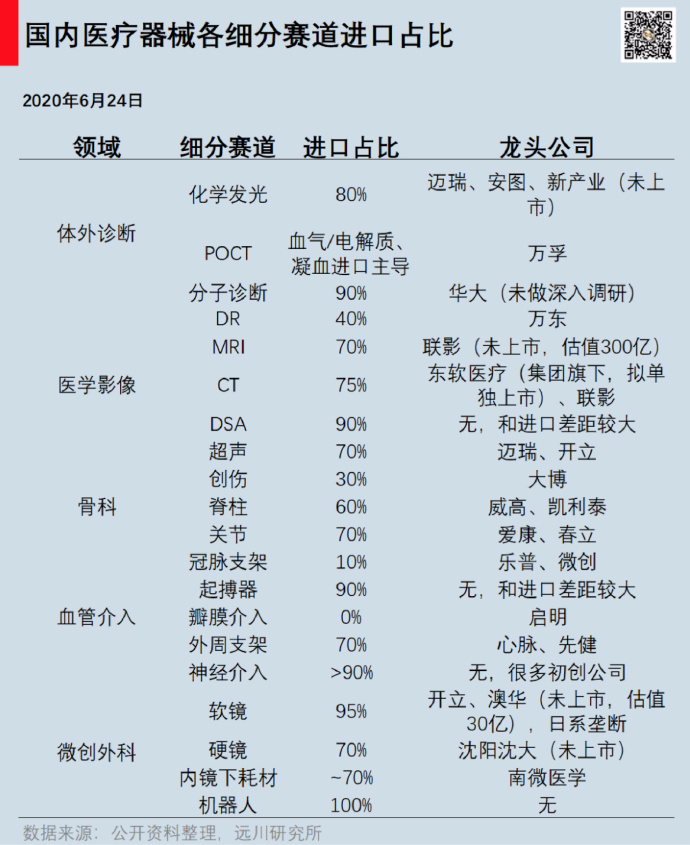

1998年,留美博士常兆华回到中国,创立微创医疗。次年,蒲忠杰回国成立乐普医疗。10年后,以微创的火鹰支架为代表的国产心脏支架,从零开始,占据了80%的国内市场,完成了进口替代。然而,除了心脏支架,剩下的超过5000亿元的医疗器械市场,仍然由进口主导。

在体外诊断和医学影像的大部分细分领域,进口占比超过70%。分子诊断、神经介入、软镜、手术机器人等细分板块,90%都由进口器械把控。过高的进口占比,给了国产替代充足的机会,这是中国医疗器械行业未来十年最大的驱动因素。

尽管整个行业都面临着进口替代,但从投资的角度看,细分板块仍然存在着结构性差异。

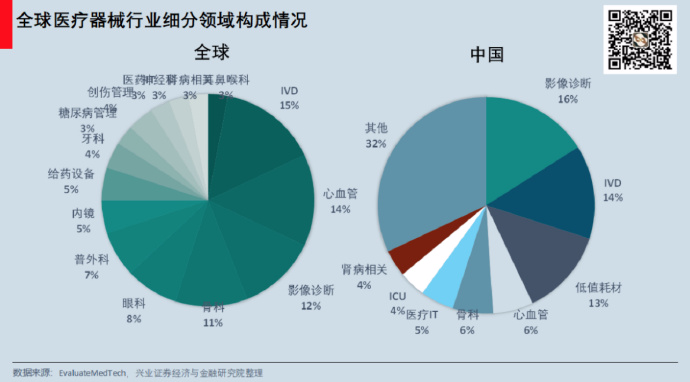

全球医疗器械行业前五大领域分别是IVD、心血管、影像诊断、骨科和眼科,其中心血管、骨科、眼科占比分别为14%、11%和8%。而中国的医疗器械市场,心血管只占6%,骨科占6%,眼科不到4%。

中国人与欧美人心血管疾病的患病率并没有明显的差异,随着中国人户外运动的增多,骨科疾病发病率会持续提升。出于爱美的动机,隐形眼镜、人工晶体和激光手术等眼科医疗器械的需求也会上升。假设这三个领域的占比提升到全球水平,心血管、骨科、眼科分别有424亿、265亿、212亿的增长空间。

高瓴在中国医疗器械领域的投资,恰好就集中在心血管、骨科和眼科。这种巧合背后,是在行业图谱之下,按图索骥式的产业投资。这种按图索骥式的投资,在美股有完美的对标。

过去十年,美股10倍股最多的领域是医疗健康,出了23只10倍股。而医疗健康领域的10倍股,主要集中在医疗器械。爱德华是心血管领域TAVR(经导管心脏瓣膜移植)的全球第一,涨了8倍。库珀医疗是全球隐形眼镜前三,翻了7倍。每一个细分领域,都足以诞生一个超500亿市值的龙头。

在美股寻找对标,无论对于一级市场还是二级市场,都是非常重要的一环。投中资本的陆亦琦直言,医疗器械要做进口替代,千万不要做没有国际对标的产品。除了细分领域的10倍股,医疗器械领域的另一个重要对标,是药械比。

药械比是指药品和医疗器械人均消费额。2017年,中国的药械比是1:0.35,全球平均是1:0.7,发达国家是1:0.98。相比全球平均水平,中国还有一倍的差距。目前中国的药械比大概是2:1,对标两年前的全球平均水平,医疗器械至少有1000亿元的成长空间。过去10年,中国医疗器械市场规模复合增速超过20%。

药械比过低背后,是中国医疗器械产业的落后。而医疗器械行业规模高速增长的背后,是老龄化的来临。

老龄化导致的对医疗资源的需求的增长,将成为未来三十年整个医疗健康产业的投资基本前提。

老龄化社会来临,首当其冲的是癌症和心脏病。癌症和心脏病是中国前两大致死因素,并且患病率随着年龄的增长而快速增加。癌症的治疗以药物为主,目前最热门的是针对PD-1靶点的免疫疗法。心脏病的治疗主要在医疗器械领域,涉及到心脏支架和心脏瓣膜等高值耗材。

从心血管、骨科、眼科这些医疗器械的细分领域中跳出来,站在患者需求的角度看,对高瓴的投资会有另一种理解。高瓴所投的正是这两个重大疾病的治疗方法,针对癌症的以PD-1为主要靶点的四大创新药企业,和针对结构性心脏病的三大TAVR企业。

然而,在高瓴投资时,这些企业的PE基本已超过60倍。面对高瓴在医疗器械领域的大笔投资,一种质疑的声音出现了,高瓴这次是否能全身而退?

04. 高瓴模式:产业投资的核心逻辑

看待高瓴的投资,需要跳出二级市场的框架。

二级市场,一只股票如果不能帮投资人赚钱,就不值得买。但产业投资不同,产业投资就像下棋,如果你的目的是下好一盘棋,一颗棋子是否下在了最合适的时机就不再重要。只要这颗棋子能放在合适的位置,就是成功。产业投资的目的是整个投资版图获得回报,这是产业投资和财务投资最大的不同。

为了这个目的,产业投资通常打破投资环节的界限,贯穿一级和二级市场,在整个产业版图中寻找一切能服务产业投资的标的。作为产业投资者,高瓴投资二级市场的企业,首先也是服务自己的产业布局,其次才是获得财务回报。重金投入一家企业,一个赛道,对高瓴来说是战略决策,而非单纯的低买高卖。

沿着产业图谱,在重要板块迅速卡位,对接资源上下游资源,获得协同效应,实现产业投资的利益最大化,这才是高瓴模式。迅速卡位高增长的赛道,比如心血管、骨科、口腔等,对高瓴的重要性远高于等待一个更合适的买入时机,以获得单只股票上的最佳回报。

高瓴20亿元定增凯莱英时,承诺给凯莱英带来8亿元订单以换取8折的定增价格,就是由于高瓴前期在创新药领域的布局。但是财务投资者和高瓴不同,财务投资者不涉及产业布局,无法通过资源对接产生协同效应,需要通过单笔投资的低买高卖赚钱。

理解了产业投资和财务投资的不同,对高瓴的投资就会有另一番解读。

高瓴是在医疗健康产业是在布局卡位,还是已经开始卖出医药股,今年7月的二季报就能看到答案。我们将会持续跟踪。

后记:高瓴医疗领域的投资,我们已经写了创新药、CXO、医疗器械,只剩下药店这一线下渠道。后续我们将逐渐覆盖高瓴在消费、TMT领域的投资。如果读者有想了解的投资案例,欢迎留言或者后台私信我们。

来源:远川研究所