在我们谈金融服务用户体验的时候,我们大体上第一个想到的是贷款流程的体验,或者是在购买过程中的金融体验。其实金融服务远不止这些,当我们的客户落笔签下金融合同,金融合同激活的时刻,才是后续金融服务的开始,因此说到服务,是贯穿了整个贷款流程和贷后服务全周期的。

一、什么是体验?

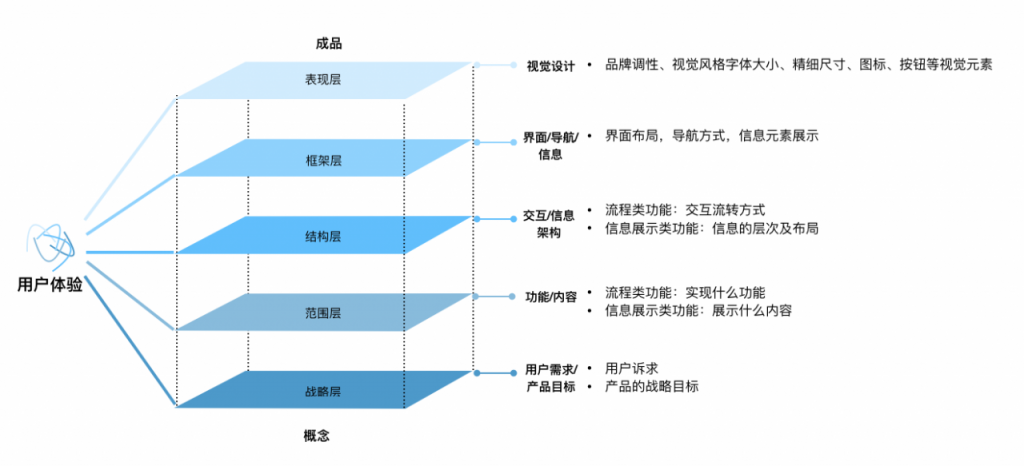

再说我们谈体验,如何去界定体验这个事情,用户体验要素里面将其分为了5层

- 表现层:视觉设计,品牌调性,视觉风格,字体大小,精细尺寸,图标按钮等视觉元素

- 框架层:界面/导航/信息,界面布局,导航方式,信息元素展示

- 结构层:交互/信息/架构,对于流程类的功能,指交互流转方式;对于信息展示类功能,指信息的层次及布局

- 范围层:功能内容,对于流程类的功能,指实现什么功能;对于信息展示类功能,指展示什么信息

- 战略层:用户需求/产品目标:用户的诉求和产品本身的战略目标

二、什么样的用户流程?

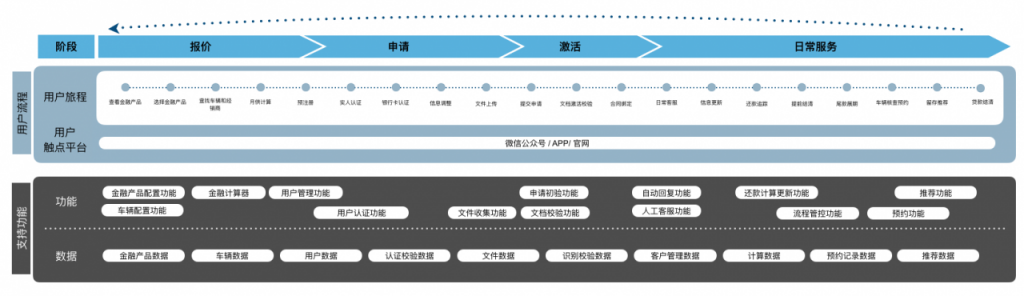

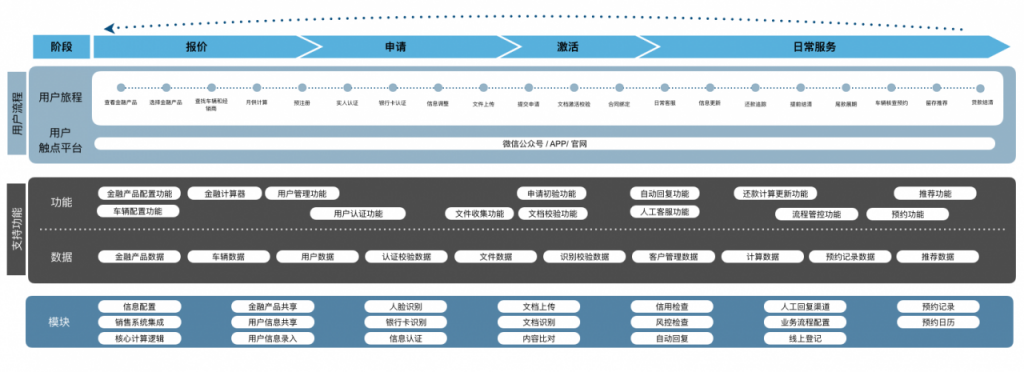

正如开篇所说,用户流程不仅仅说的是贷款的流程,更包含了整个金融还款过程中的各项服务

- 报价:查看金融产品,选择金融产品,查找车辆和经销商,月供计算

- 申请:实人认证,银行卡认证,信息调整,文件上传等

- 激活:提交申请,文档激活校验,合同签订

- 日常服务:日常客服,信息更新,还款追踪,提前结清,尾款展期,车辆核查预约,客户留存,贷款结清

在这个过程中,我们大体能抽象出下面的功能:金融产品配置,车辆配置,金融计算器,用户管理,用户认证,文件收集,申请初验,文档校验,自动回复,人工客服,还款计算更新,流程管控,预约和推荐。

这些功能有些是独立使用,如:

- 金融产品配置:金融产品配置只在初期的时候会用到。

- 车辆配置:车辆配置功能只在初期的时候会用到。

而上面两个功能所产生的数据,在后续过程中是要被使用到的,例如做金融计算,做推荐等。

有些功能是在整个流程中都会用到的,如:

- 用户认证:在初期的合同签订,后期的展期申请,提前结清申请等,都需要用到用户认证

- 用户管理:贯穿在整个流程中,并且在任何一个阶段都需要去识别用户 。

提到的这类功能往往后续就变成了工具型的产品或功能,广泛适用于各个业务流程系统中。

我们也了解到了体验和流程,那如何去增强用户体验?

三、如何提升体验?

上文提到了用户体验的几个层次,表现层、框架层、结构层、范围层、战略层。那现在我们从下到上来看看,如何提升我们的用户体验。

1. 战略层

战略层是指,用户需求和产品目标。

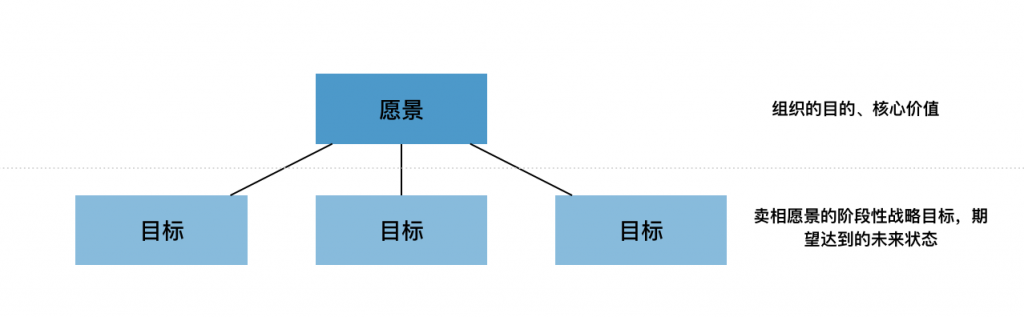

可以看到的是,我们整套服务下来,并不是一个产品或系统能够解决的问题,因此,我们无法用单一目标来衡量各个系统。但不应该为此而放弃统一的目标和用户需求的考量。我们需要有一个更高层级的愿景,将其分层到不同系统中。借用ThoughtWotks 的一个工具为,精益价值树:愿景,目标,投资方向,举措。借用这个工具的前两层,我们尝试分析我们的产品系和功能。

举例来说,如果我们金融服务系列的愿景是:为用户提供7*24不间断友好服务。

我们的目标可以是:便捷的选购体验,便捷的申请流程,简洁快速的贷后服务,高留存。

最终落到我们不同功能上:

- 金融产品配置,车辆配置:实时高效更新,提供最新的车辆和金融产品配置信息,并共享于各个金融服务系统平台中

- 金融计算器,还款计算更新:计算逻辑实时更新,同时功能提供给各个需要的系统,保证各平台各系统计算逻辑统一

- 用户管理,用户认证:打通各个系统的用户管理和认证流程,减少用户登录过程

- 文件收集,文档校验:文档只做一次收集,并自动化做内容识别

- 申请初验:自动校验申请人各种认证和信息

- 自动回复,人工客服:回答统一,服务不间断

- 流程管控:服务流程统一,并适用于各个渠道

- 预约和推荐:支持全天候自动预约,实时更新

在战略上,任何一个功能或者说产品系统,都服务于统一的愿景,这样拆解出来的各个系统或产品目标才能在根本上朝统一方向走。才能在根本上保证对于用户体验的统一。

2. 范围层

范围层指功能和内容,对于支持业务流程的系统功能,我们需要决定在产品或系统中实现什么功能;对于信息展示类的产品或系统,我们需要决定展示什么样的信息内容。

落到我们的功能上面,我们的愿景是:为用户提供7*24不间断友好服务,那在我们选择功能的过程中,就以这个愿景为原则,来做主体功能的挑选。

- 金融产品配置,车辆配置:信息配置功能,或者集成销售系统以获得最准确的车辆信息,同时做信息的共享

- 金融计算器,还款计算更新:核心计算逻辑,还款计算,金融产品集成

- 用户管理,用户认证:用户信息的登记,多系统打通,实人认证的过程

- 文件收集,文档校验:文档上传,文档识别,内容比对

- 申请初验:信用系统集成,风控系统集成

- 自动回复,人工客服:自动回复功能,人工回复渠道搭建

- 流程管控:针对不同业务的流程配置功能

- 预约和推荐:预约日历共享,预约记录,线上登记等

上面简单的介绍在我们目标愿景的驱使下,我们最需要做的功能,都是为了服务于不间断友好的服务。

在我们决定去做一款,或者一系列产品的过程中,我们有很多的功能可以去实现,但在真正设计的过程中,什么样的功能先做先实现,什么样的功能后做或者不做,都需要有一定的挑选,这样才能根正愿景战略,统一到我们的范围。

3. 结构层

结构层是指交互和信息架构,对于支持业务流程的系统功能,我功能之间是怎样流转的;对于信息展示类的产品或系统,我们需要决定信息如何去展示。

当然,到体验的这一层已经是用户可以明显感知的层级了。

(1)业务流程类功能

业务流程类功能,指的是为了支持业务流程,完成某种业务过程的功能。

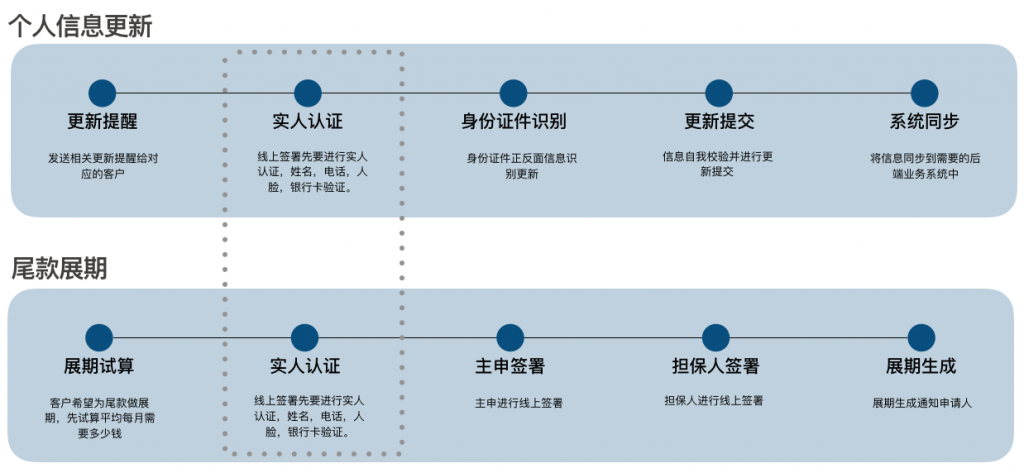

举例来讲,在个人信息更新和尾款展期的过程中,都会有实人认证的过程,出于一致性的考虑,认证的过程交互保持一致,对于用户来讲,交互就不会陌生。

对于用户来讲,所有的动作都尽可能的在同一平台完成,或者在切换平台的过程中没有感知或者障碍,流程得以平顺的过渡。

对于汽车金融的业务流程来讲,法务、政策、安全的要求往往会让我们的整个流程无法做到统一,在这种情况下,我们更要能够抽象出统一合规的业务流,来进行重复的应用,来保证流程的一致性。

(2)信息展示类功能

信息展示类功能,指为了能够让用户清晰的获得某类信息,信息的层次及布局。

举例来说,在我们所分离出的功能模块中,涉及到的信息有车辆信息,金融产品信息,用户信息,和推荐信息等。比较典型的是车辆信息和金融产品信息,以这两个为例,我们可以看如果做层次化的信息展示。

- 车辆信息:车辆信息的分层可以有多种,常规的层次为品牌,车系,车型,当然也有更详细的分类例如颜色,内饰,轮毂等。

- 金融产品:金融产品的分层会根据各个金融产品的设置,分类金融产品的大类 (如贷款类和租赁类)或者金融产品的还款类型,或者金融产品的利率范围等

同时,这两类的信息在各个位置都会用到:

- 当用户去查找车辆和对应金融产品的时候

- 当用户去做针对性试算的时候

- 当用户去调整留存推荐的时候

因此,不同位置的信息架构会根据不同的需求情况有所不同

- 当用户需要查找车辆的时候,这时候,用户心理没有一个特定的车,需要的是信息清晰且广泛,同时具备相对应的搜索功能

- 当用户需要试算或调整留存推荐的时候,这时用户心理已经有了对应的车辆,这候需要层次分明快速选中,然后能够款速选出需要的车型

在结构层,对于业务流程类和信息展示类的功能,在不同的场景下有时需要统一来保证用户体验的一致,同时有些需要根据特定场景进行调整,来保证在不同场景下的特殊需求。

4. 框架层和表现层

之所以这两个放到一起来说,其实这已经慢慢脱离了我们汽车金融的功能层面的东西,更多是相对纯粹的视觉,当然也要结合我们的战略目标和品牌原因来做框架和表现层的设计。

(1)框架层

框架层是指,界面/导航/信息,界面布局,导航方式,信息元素展示等,在这个层级我们要清楚的知道,需要给用户强调什么东西,或者知道,什么样的内容和布局能够更加吸引我们的用户。

当我们需要推荐某种金融产品的时候,我们需要放在最显眼的地方,用最能够抓眼球的方式展示给我们的用户。

同时我们需要观察和收集我们的用户习惯,来看我们的用户更关注的类型和区域来达到我们的目的。

对于汽车金融来讲,框架层的内容一样会反应出我们最底层的战略。按照本文的例子,我们说我们的战略愿景是:为用户提供7*24不间断友好服务。这样的出发点,我们和最终用户接触的系统都要做到,常用功能的明显化,以及对应的指引。

(2)表现层

最后表现层,字体,字号,颜色,风格,品牌调性等等,更多的是视觉上的统一。对于汽车金融的客户端服务平台来讲,当我们的用户需要点平台或系统跳转的时候,做到无感知,尤其是视觉效果的无感知,也是提升体验的一个重要方面。

最后,在范围和结构层,这里并没有规范出一定要有什么样的系统,只是说需要支持我们的业务流我们需要什么功能,以及需要功能间的打通也一致性。

现在有些金融系统相互独立,对于用户的体验也就会大打折扣,因此,针对现状,有些需要打破,有些需要重组,当然也要根据我们的战略目标和核心价值来最终的调整和判断。